LC là gì?

-

LC là viết tắt của cụm từ Letter of Credit hay còn được gọi là tín dụng thư. Đây là một bức thư cho ngân hàng tạo ra theo yêu cầu của bên nhập khẩu (người mua). Mục đích của thư tín dụng là bên nhập khẩu cam kết sẽ trả cho bên xuất khẩu (người bán) một khoản tiền nhất định trong một thời điểm cụ thể và cố định. Thư tín dụng chỉ xuất hiện khi bên xuất khẩu xuất trình được đầy đủ bộ chứng từ thanh toán phù hợp với các điều khoản có trong thư tín dụng.

-

Thông thường bên xuất khẩu cũng sẽ có một ngân hàng đại diện riêng cho mình và họ sẽ chuyển toàn bộ những chứng từ hợp lệ này cho ngân hàng đại diện của mình tại quốc gia xuất khẩu.

-

Như vậy có thể hiểu rằng LC là một cách thanh toán hàng hóa trong xuất nhập khẩu. Bên xuất khẩu và ngân hàng là những cá thể tham gia vào quá trình thanh toán bằng thư tín dụng (LC) này.

LC và hợp đồng ngoại thương có mối liên hệ gì với nhau?

-

Có thể hiểu một cách đơn giản là hợp đồng ngoại thương là cơ sở để xuất hiện thư tín dụng (LC). Đây là mối liên hệ chính giữa hợp đồng ngoại thương và LC. Tuy vậy, khi LC được phát hành thì nó sẽ tồn tại độc lập với hợp đồng ngoại thương và không tác động vào hợp đồng ngoại thương.

-

Cụ thể là sau khi hợp đồng ngoại thương được ký thì người mua (bên nhập khẩu) sẽ dựa vào nội dung và thỏa thuận trong hợp đồng và lấy nó làm cơ sở để đến ngân hàng (nước nhập khẩu) yêu cầu phát hành thư tín dụng để cam kết thanh toán cho người xuất khẩu.

-

Sau khi phát hành LC, nếu bên xuất khẩu đồng ý và chấp nhận thanh toán bằng thư tín dụng thì họ sau đó sẽ phải thực hiện đầy đủ các nghĩa vị LC quy định để nhận được toàn bộ tiền thanh toán.

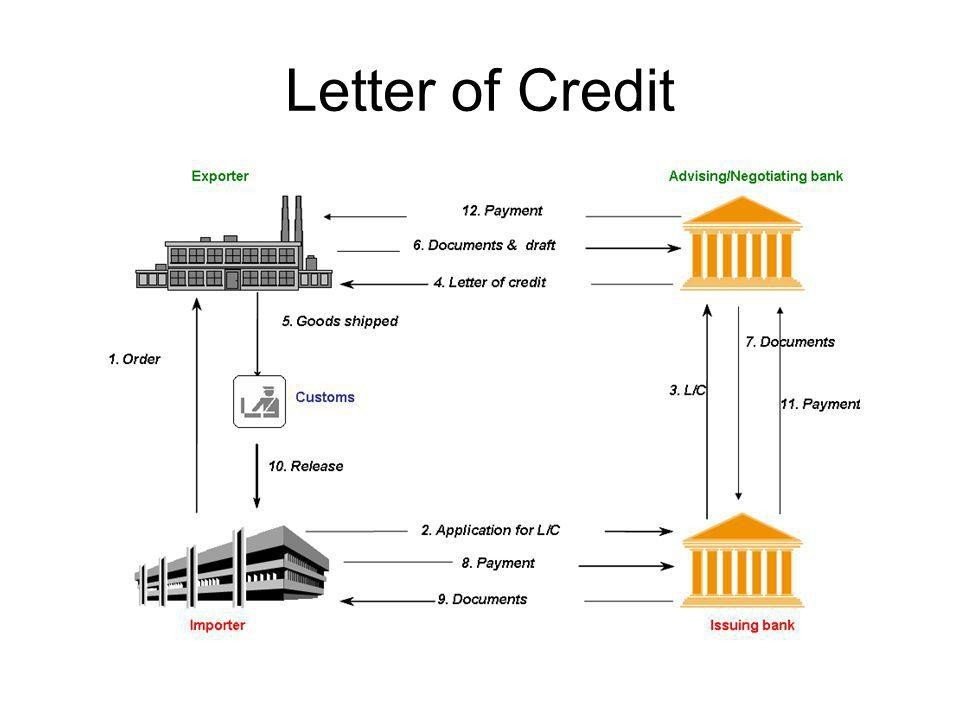

Quy trình chuẩn khi thanh toán bằng LC

Đối với các quy trình thanh toán bằng LC chuẩn thì sẽ có sự tham gia của 4 bên bao gồm:

- Importer (buyer): Đây là bên nhập khẩu hay còn được gọi là người mua hàng.Trong LC thì họ được gọi là là người yêu cầu mở thư tín dụng. (the applicant)

- Exporter (Seller): Đây là bên xuất khẩu hay được gọi là người bán hàng. Trong LC họ sẽ được gọi là người thụ hưởng (the beneficiary)

- Ngân hàng phát hành LC (Issuing bank): Là ngân hàng đại diện cho bên nhập khẩu.

- Ngân hàng Thông báo LC (Advising bank): Ngân hàng bên bán Advising bank.

Sau khi hai xuất khẩu và nhập khẩu hoàn thành việc ký kết hợp đồng ngoại thương và cả hai bên chấp nhận thanh toán bằng thư tín dụng thì quy trình thanh toán bằng LC sẽ diễn ra. Quy trình thanh toán bằng thư tín dụng đầy đủ sẽ bao gồm 10 bước. Cụ thể các bước như sau:

- Bước 1: Người mua làm đơn yêu cầu mở LC tại ngân hàng của mình (ngân hàng phát hành)

- Bước 2: Ngân hàng phát hành sẽ xem xét yêu cầu. Khi yêu cầu được chấp nhận thì sẽ gửi LC cho ngân hàng thông báo để gửi đến người thụ hưởng. Lưu ý rằng ngân hàng thông báo phải có quan hệ đại lý với ngân hàng phát hành để có thể kiểm tra tính trung thực của LC.

- Bước 3: Ngân hàng thông báo kiểm tra, đánh giá LC. Sau đó gửi bản gốc LC cho người thụ hưởng. Người bán kiểm tra kỹ LC và chỉnh sửa nếu cần.

- Bước 4: Người thụ hưởng sau khi kiểm tra xác nhận LC thì sẽ gửi hàng cho bên nhập khẩu.

- Bước 5: Sau khi hàng đã giao, bên xuất khẩu sẽ chuẩn bị các chứng từ hợp lệ cho ngân hàng thông báo cùng với thông báo đòi tiền.

- Bước 6: Sau khi nhận bộ chứng từ, ngân hàng thông báo sẽ kiểm tra xem chứng từ hợp lệ không. Bộ chứng từ hợp lệ phải tuân thủ UCP (The Uniform Customs and Practice for Documentary Credits) và ISBP (International Standard Banking Practice for the Examination of Documents Under Documentary Credits).

- Bước 7: Sau khi ngân hàng thông báo xác nhận bộ chứng từ hợp lệ sẽ chuyển cho ngân hàng phát hành kiểm tra. Ngân hàng phát hành phải có trách nhiệm thông báo kết quả kiểm tra cho ngân hàng thông báo.

- Bước 8: Sau bước 7 thì bộ chứng từ sẽ nằm trong tay ngân hàng phát hành. Nếu có sai sót thì ngân hàng thông báo sẽ có trách nhiệm yêu cầu chỉnh sửa. Nếu hợp lệ thì ngân hàng thông báo sẽ báo lại cho người thụ hưởng và thanh toán cho người thụ hưởng đó.

- Bước 9: Ngân hàng phát hành tiến thành phát hành thông báo thanh toán đến người nhập khẩu.

- Bước 10: Người nhập khẩu thanh toán, chuyển tiền vào ngân hàng phát hành LC.

Nội dung chính của LC

Đa số tất các các loại thư tín dụng sẽ có những thông tin cụ thể như sau:

- Địa điểm, ngày mở, số hiệu của thư tín dụng.

- Loại thư tín dụng

- Tên và địa chỉ của các bên liên quan

- Số tiền và loại tiền

- Thời hạn hiệu lực, thời hạn trả tiền, thời hạn giao hàng

- Điều khoản giao hàng: nơi giao, điều kiện cơ sở giao...

- Thông tin chi tiết của hàng hóa: tên hàng, số lượng, trọng lượng, bao bì…

- Những chứng từ người thụ hưởng phải xuất trình: hối phiếu, hóa đơn thương mại, vận đơn, chứng từ bảo hiểm, chứng nhận xuất xứ…

- Cam kết của ngân hàng mở LC

- Các nội dung liên quan khác.

Các loại LC

Thư tín dụng được chia thành nhiều loại khác nhau để phù hợp cho mọi trường hợp thanh toán khi xuất nhập khẩu hàng hóa. Những loại LC bạn có thể thấy cụ thể như sau:

- Thư tín dụng có thể hủy bỏ (Revocable L/C)

- Thư tín dụng không thể hủy ngang (Irrevocable L/C)

- Thư tín dụng có xác nhận (Confirmed L/C)

- Thư tín dụng chuyển nhượng (Transferable L/C)

- Thư tín dụng giáp lưng (Back to Back L/C)

- Thư tín dụng tuần hoàn (Revolving Letter of Credit)

- Thư tín dụng dự phòng (Standby Letter of Credit)

- Thư tín dụng đối ứng (Reciprocal L/C)

- Thư tín dụng có điều khoản đỏ (Red Clause L/C)

Ưu và nhược điểm của L/C (thư tín dụng)

Thư tín dụng LC là phương thức thanh toán mang lại rất nhiều ưu điểm trong việc thanh toán giữa bên xuất khẩu và bên nhập khẩu. Bạn có thể tham khảo những ưu điểm của thư tín dụng đối với từng bên.

Lợi ích của LC đối với bên xuất khẩu

- Theo thư tín dụng, thì ngân hàng sẽ thực hiện việc thanh toán cho bên xuất khẩu đúng theo quy định ghi trong thư tín dụng ngay cả khi bên nhập khẩu không thanh toán.

- Hạn chế tối đa sự châm chế trong việc chuyển chứng từ.

- Việc thanh toán cũng được thực hiện ngay hoặc vào một ngày xác định sau khi chứng từ được chuyển đến ngân hàng phát hành LC.

- Đặc biệt khách hàng có thể yêu cầu ứng trước tiền LC để thuận tiện cho việc chuẩn bị thủ tục khác.

Lợi ích của LC đối với bên nhập khẩu:

- Chỉ khi hàng hóa được chuyển đi thì bên nhập khẩu mới phải thực hiện thanh toán. Như vậy thì tránh các rủi ro về việc vận chuyển hàng hóa.

- Bên nhập khẩu sẽ yên tâm rằng bên xuất khẩu sẽ phải làm theo tất cả các quy định trong LC để nhận được tiền thanh toán hàng hóa (không thực hiện đúng sẽ bị mất tiền)

- là người xuất khẩu sẽ phải làm tất cả những gì theo qui định trong L/C để đảm bảo việc người xuất khẩu sẽ được thanh toán tiền (nếu không người xuất khẩu sẽ mất tiền).

Nhược điểm của LC

- Phương thức thanh toán bằng thư tín dụng nói chung có một nhược điểm là quy trình kiểm tra, xác nhận đểu phải rất chi tiết và tỷ mỷ. Cả bên nhập khẩu và xuất khẩu đều phải cẩn thận trong việc chuẩn bị các chứng từ. Chỉ cần một lỗi nhỏ cũng có thể bị từ chối thanh toán. Cũng khá dễ hiểu là nếu xuất hiện sai sót trong chứng từ mà ngân hàng không kiểm tra ra thì ngân hàng phát hành sẽ chịu thiệt hại rất lớn.